【💴⑧LP部:活動報告】投資編:景気予測をしてみよう!〜逆イールドって何??〜

【開催日】

2019年10月

⑧ライフプランニング勉強部:部長の西垣です😊

今回は

✏️投資編:景気予測をしてみよう!〜逆イールドって何??〜

を開催しました。

『皆さんは、”逆イールド”って聞かれた事はありますか??』

一言でいうと、景気後退のサインです⤵️

2019年8月にはNYダウが800ドル程急落しまして、この逆イールドが発生したと騒がれました。

過去には2000年のITバブル崩壊時や、07年のリーマンショック前など景気拡大終盤で逆イールドが発生しています。

さて、

『その逆イールドとはどういう仕組みなのか??』

『本当に今後、景気後退をするのか??』

こんな事を学んでいきました✏️

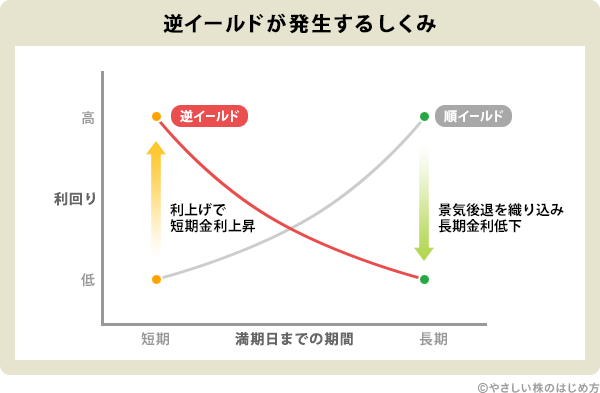

1️⃣ 逆イールドの仕組み

※以下:出所より引用

はじめに、「イールドカーブ」からご説明します。

イールドカーブとは、各債券の利回りをつなげた曲線で、長期金利と短期金利の格差を表しています。

長期金利とは、10年など長い期間の金利で、短期金利とは、30日など短い期間の金利のことです。

短期金利は、金融政策の動向(政策金利)に影響される一方、長期金利は「リスクプレミアム」が要求されます。

リスクプレミアムとは、将来、国債発行増やインフレによって、金利が変動するかもしれないという不確実性のことです。

通常、償還までの期間が長い国債の不確実性が高まるため、期間の短い国債よりも期間の長い国債の金利が高く(順イールド)なりますが、過去の景気後退局面ではたびたび逆転現象が起こっています。

これを「逆イールド」といいます。

<出所:やさしい株のはじめ方>

https://kabukiso.com/column/inverted_yield.html

イールドカーブというものが3種類あるようですね😊

まずはココから理解しましょう👍

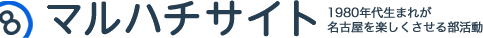

①順イールド

長期金利が、短期金利より高い状態のことをいい、イールドカーブは右肩上がりになります。

将来的に景気が上向きで、金利が上昇すると見られている状態です。

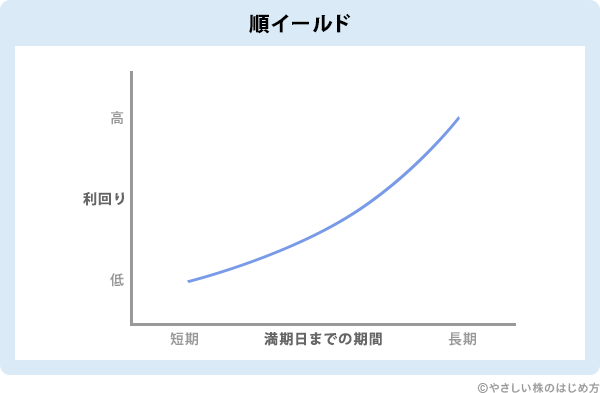

②フラット・イールドカーブ

短期金利と長期金利の利回りの差が小さくなると、イールドカーブの曲線がなだらかになり、フラット(水平)化します。

これを「フラット・イールドカーブ」と呼びます。

景気拡大期から景気後退期への転換点で発生しやすくなります。

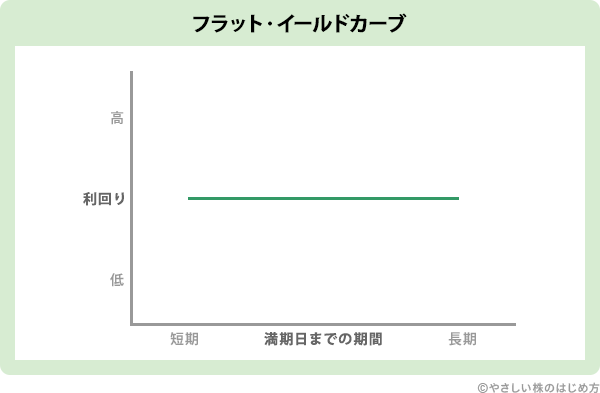

③逆イールド

短期金利よりも長期金利の方が低い状態です。

今後、金利が低下するという見方が多くなり、長期金利が先に低下することで発生します。

💡逆イールドが発生する仕組み

それでは、なぜ逆イールドは起こるのでしょうか?

それは、市場による景気後退懸念にあります。

短期金利はFRBなど中央銀行が決定する政策金利の影響を強く受けるのに対し、長期金利は市場参加者による将来の見通しに影響を受けます。

一般的にリスクプレミアムが要求される分、長期金利のほうが高くなりますが、市場参加者が将来の景気後退を予想することで、短期金利よりも市場の影響を受けやすい長期金利が低下すると、逆イールドが発生するのです。

つまり、逆イールドの発生は、将来の景気後退観測が市場から発せられていることを意味しています。

(以下、省略)

💡逆イールドは、将来の景気後退観測からのサイン

さて、逆イールドの仕組みはわかりましたでしょうか??

イールドカーブなんて知らない方も多いかと思うので、こういう基本から知る事は面白いですね。

2️⃣米国の逆イールドが米国株と日本株に与える影響

次に、レポートを参考に逆イールドが過去市場にどんな影響を与えたのかを検証しました😊

<出所:MONEY zine>

https://moneyzine.jp/article/detail/216343

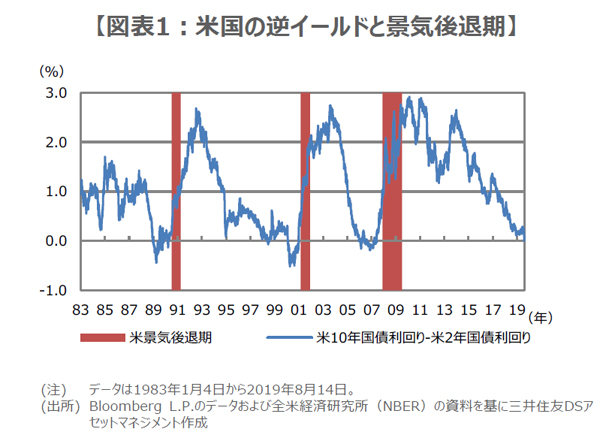

米国は1990年以降、3度の景気後退局面を経験している。

米10年国債利回りと米2年国債利回りの動きを確認してみると、そのいずれにおいても、景気後退局面を迎える前に、逆イールドが発生(図表1)。

これは、3月の米10年国債利回りと3カ月物TB利回りの逆イールド、また、昨年12月の米5年国債利回りと米2年国債利回りの逆イールドについても、同じことが言える。

上のグラフにおいて、最初に10年国債利回りと2年国債利回りの逆イールドが発生したのは1988年12月で、その1年7カ月後に景気後退局面を迎えた。

次に逆イールドが発生したのは1998年5月で、その2年10カ月後に景気後退入りとなっている。

その次に逆イールドが発生したのは2005年12月。

景気後退はその2年後だった。

つまり、逆イールド発生から景気後退まで、平均すると約2年2カ月を要していることになる。

(以下、省略)

💡逆イールド発生から景気後退までは、1年~2年の時間がかかる。

すぐに暴落する訳ではなさそうですね😊

焦らなくても、1年~2年は様子見ができるようです。

さて、ココまで見て頂くと

【逆イールド発生=1年~2年後の景気後退】

として理解されます。

ところがどっこい❗️

必ずしも景気後退にはならないという理論もあるのが面白いところ😊

そちらもご紹介します。

3️⃣「逆イールドで景気後退」は思考停止の典型

<出所:マネクリ>

https://media.monex.co.jp/articles/-/11251

※文中より引用

逆イールドは、単に中央銀行が金融を引き締めた結果の表れでしかなく、問題はその金融引き締めの度合が景気のスローダウン程度で済むのか、あるいはオーバーキルとなって景気後退を招いてしまうのか、という点である。

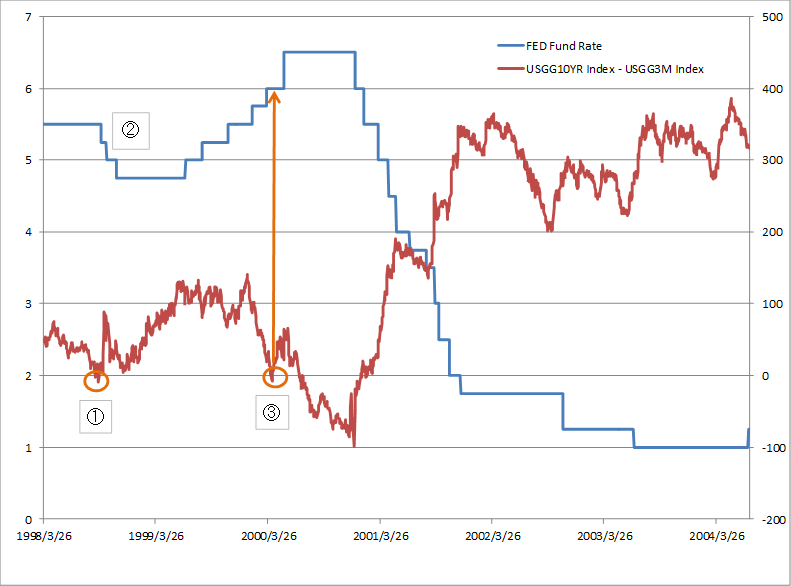

直近、過去2回の逆イールド(3カ月-10年)発生時の状況を見てみよう。

前々回は1998年9月に逆イールドとなった(下記グラフ中①)。

1998年秋は、LTCM(ロングターム・キャピタル・マネジメント)破綻の危機が起きたときだ。

当時のFRB議長だったアラン・グリーンスパンは、9月から3回連続でFF金利を引き下げるという荒業で対処した(②)。

この時の逆イールドは、このような異常事態の中で起きたものだから、イレギュラー扱いするべきだろう。

実際、すぐに逆イールドは解消され、スプレッドは再び拡大に向かった。

この時のグリーンスパンの迅速な対応は、LTCM破綻が金融危機に発展するのを回避したという点で称賛されるべきものだが、その後のバブル拡大を助長することとなった。

グリーンスパン自ら「根拠なき熱狂」と評していた株式市場はテック・バブルの様相を呈し始めていた。

そのためFRBは慌てて再び利上げを開始した。

スプレッドは縮小し、ついに2000年4月、逆イールドとなった(③)。

しかし、ここが重要なことだが、その時点では既に株価は天井をつけていた。S&P500もナスダック総合指数も高値は2000年3月だ。

ところが株価の天井というのは、後にならないとわからない。

まさにグリースパン自身が言っている。「バブルは、はじけてみるまでそれがバブルであるとわからない」。

3月には株価がピークアウトし、4月には債券市場で逆イールドが発生していたにも関わらず、FRBは5月にもう一度利上げを断行してしまう。

しかも、それまでの利上げは25bpsずつであったが、この時は一気に50bps引き上げた(③矢印)。

これが「ラストストロー(とどめの一撃)」になった。

テック・バブルは崩壊し、米国景気は2001年3月からリセッション入りとなったのである。

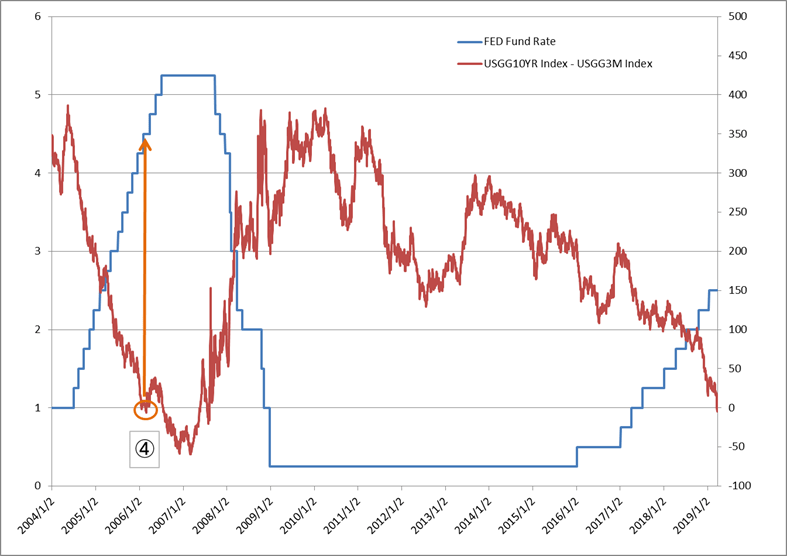

前回、2006年の時はどうか。

この時は1月に逆イールドとなった(④)。

その時点でFF金利は1%から4.25%まですでに13回引き上げられていた。

問題は、逆イールドという市場からの警鐘が鳴らされていたにもかかわらず、FRBはその水準からさらに計4回、1%の利上げをおこなったことである。

FF金利が5.5%に達したのが2006年6月。

米国景気がリセッション入りするのはそこから1年半後の2007年12月である。

(以下、省略)

💡逆イールドが景気後退を招くわけではなく、逆イールドの状況が発生しているにもかかわらずFRBが利上げをやめないことが要因。

今回2019年8月の逆イールド発生時も、FRBは利下げをし続けています。

過去の失敗くらいわかってる訳ですね😊

という事で、コレで逆イールド発生時も景気後退にはならない説が浮上しました。

⭐︎結論

逆イールド発生時から景気後退までは、1年~2年かかる。

FRBが利下げをする事で逆イールドは解消される。

この2点が大事なところですが、じゃあ景気後退ってそもそもどうやって見極めるのでしょうか??

一般的に言われているのは、⬇︎の2つです。

❗️景気後退のサイン

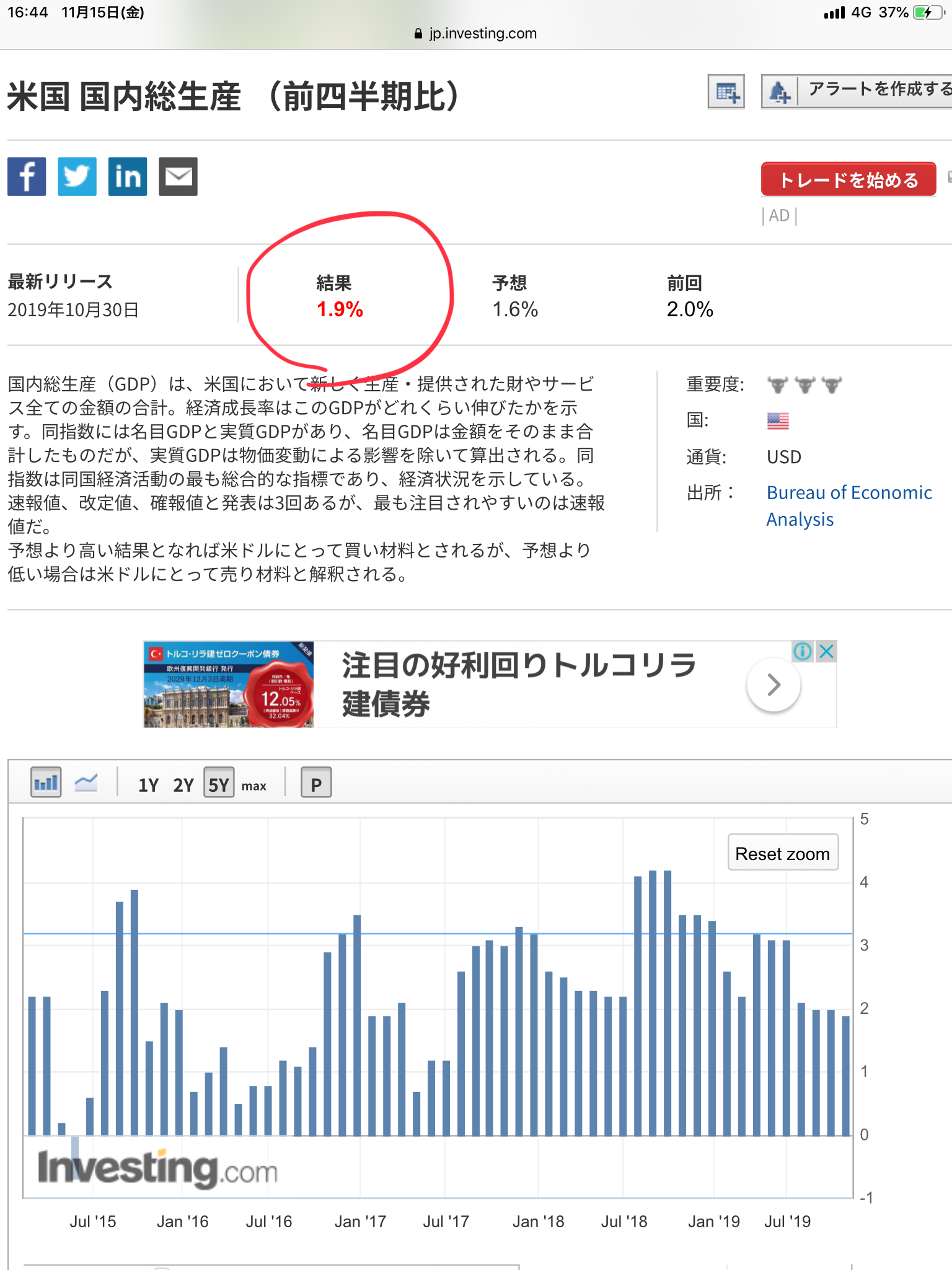

①国内総生産(GDP)が2四半期連続でマイナス成長となった場合

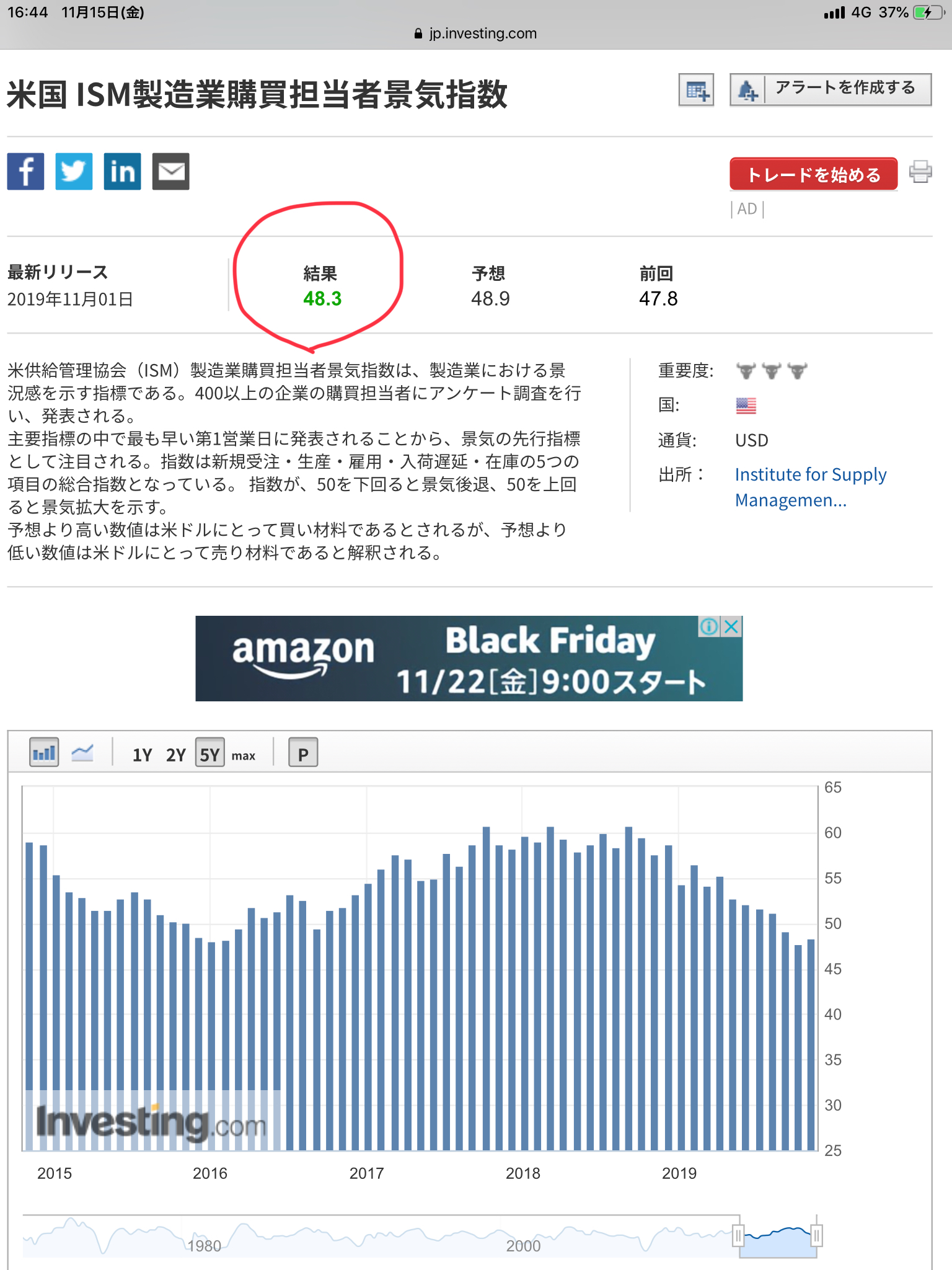

②ISM製造業景況感指数が50%を下回る場合

『で、それってどこで見ればいいの??』

という事ですよね。

⬇︎をご参照下さい😊

<出所:Investing.com>

米国国内総生産

1.9% ※2019月10月30日時点

https://jp.investing.com/economic-calendar/gdp-375

米国 ISM製造業購買担当者景気指数

48.3% ※2019年11月1日時点

https://jp.investing.com/economic-calendar/ism-manufacturing-pmi-173

ISMの方は50%割れちゃってますね😥

ただ、こういう経済指標もリアルでキャッチしながら景気後退を見極めていきましょう👍

質疑応答でもたくさんのご質問を頂き、楽しい意見交換になりました。

ただ学ぶだけでなく、思っている事をアウトプットして意見交換をする😊

コレも有意義な時間ですね✨

以上です。

長文でしたが、最後まで読んで頂きありがとうございました。

💴⑧ライフプランニング勉強部 部長:西垣 直人

💴⑧ライフプランニング勉強部にご興味のある方は⬇︎Facebookグループページより参加クリックを。

https://www.facebook.com/groups/152640621526939/